中国到底发生了什么?它将成为下一次金融危机的中心吗?一些做好准备的资本家开始这样认为了,其中就包括全球对冲基金和金融投机的大师乔治·索罗斯。中央银行的银行,日内瓦的国际清算银行也这么说。越来越多的大型全球性银行如欧洲的瑞银和兴业银行的研究部门如也持这种看法。

中国现在正面临着若干主要力量的汇聚,这些力量不仅有造成中国经济和金融体系走向更快的更深入的收缩和不稳定的威胁,同时也对全球经济的其他部分,尤其是新兴市场的稳定造成了威胁。

第一个不稳定性:股票市场崩溃

2016年1月初,中国的主要股票市场沪深两市都大幅下挫,以至于政府需要停止交易,也就是说,闭市。2015年12月22日起的两周内,中国股票市场已经收缩了百分之二十,而这已经是2015年6月12日股市以来的第三次崩溃了。

最开始,泡沫水平在2014到2015年上升了120%,中国股票市场在六月初收缩了32%。中央银行和政府的随后的干预短暂地稳定了价格。然后,中国在八月下旬贬值了本国货币,市场再次下跌了42%。在去年秋天短暂的恢复之后,2016年一月出现第三次也就是最近的一次暴跌。这一次跌了20%,导致股票价值相比于2015年五六月间的最高点减少了50%。

上证指数走势,可以看到2015年年中以来发生了3次剧烈的下跌

上证指数走势,可以看到2015年年中以来发生了3次剧烈的下跌

三次稳定股票市场的干预,需要中国的央行和政府在六个月内提供5000亿美元,显然, 中国当局已经不能阻止股票进一步崩盘了。分析人士预测,中国的股票指数将从当前的2900点跌至2000点,而在去年六月的最高点,股票指数曾超过5000点。这差不多是60%的下点了,与美国股市2008年-2009年的下跌差不多相当。

这种股市崩盘也就意味着,中国可能正在步入一场与2008年美国金融危机大致相当的金融危机。这种级别的股市崩盘是一种迹象,指示着当前实际上处于近乎萧条的状态,或者说这种状况已经迫在眉睫。

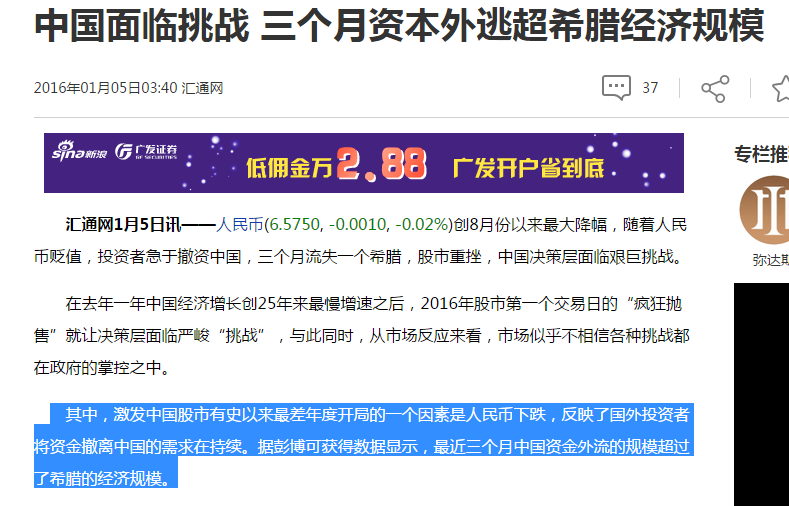

第二个不稳定性:货币贬值和资本外逃

随着股票市场的崩盘拉开大幕,富有的中国投资者、投机家全都不顾一切地出售股票,影子银行也是如此。据估计,这些影子银行约有6000家,而在2008的时候,一家影子银行都没有。以人民币出售的股票正在被转成么欧元和其他国际货币。这些钱随后从中国输出到海外,进行投资。预计去年中国的资本外逃达到一万亿美元左右。

中国政府为了阻止资本外流,对国际货币市场进行了干预,防止本国货币急剧下跌。仅2015年12月,就有超过1000亿美元被用于推高中国货币。但事实证明,就像过去六个月为了防止股票市场下跌,进行干预所花掉的5000亿美元一样,中国央行和政府试图推高中国货币的努力,没能阻止本国货币的下跌。自去年夏天以来,中国货币已相对美元已经跌了6%,而且进一步贬值的压力也在持续发展。

中国当局既没能阻止股票市场暴跌,也不能阻止人民币的贬值,全球都感觉到中国正逐渐失去了对不断增长的经济不稳定性的控制。

股票抛售和暴跌加强了货币贬值,反之亦然。投资者和投机者正在出售股票,将其从人民币换成美元,压低了货币价值;货币的下跌反过来又鼓励了投资者卖掉正在下跌的货币的股票。换句话说,相互的恶性循环正在形成。

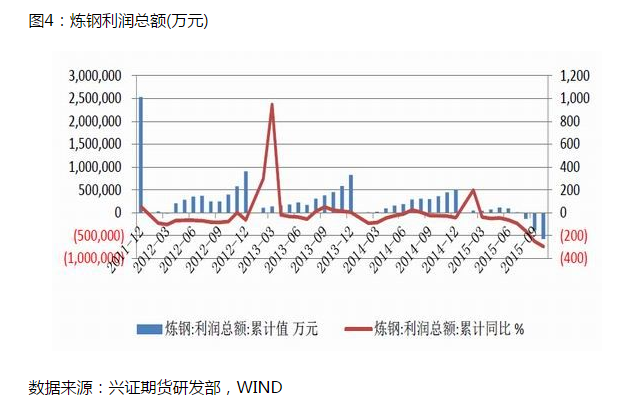

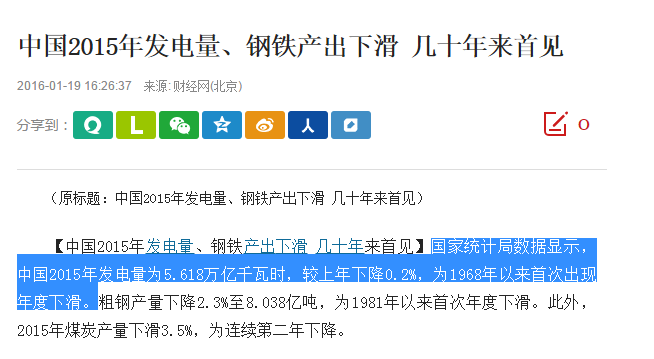

第三个不稳定性:实体经济放缓

在股票—货币恶性循环的背后,是中国实体经济的放缓。其放慢的速度,比中国官方统计数据所表明的要更快。GDP衡量的中国的实体经济放慢的节奏,比政府估计的6.9%要快得多。独立消息人士着眼于铁路货运量、用电量和制造业产出以及其他指标,认为中国的实际经济增长率在5%左右。一些人甚至估计,年增长率已经降到3%。2015年全年的每一个月,制造业都在收缩。出口增长为负。工业生产和实际投资增长率只有2014年的一半。工业品价格陷入通缩,消费品和服务的通胀率也快速下降。

中国实体经济的放缓意味着企业利润的下降甚至违约,这就促使投资者抛售股票;股票和货币通过各种渠道,转化为企业利润的进一步下降。国有企业和老工业企业的问题尤其严重。这些老工业企业自2009年以来就负债累累,甚至越来越不能保证有足够的资金继续生产。

因此,这三个因素——实体经济的放缓、股市暴跌和货币贬值——现在都在相互反馈相互恶化。恶性循环更加严重了。

在这三个因素之上的,是全球经济放缓和对中国出口需求的放缓,而欧洲和日本最近量化宽松让国际汇率战加剧了,衰退在新兴市场蔓延,欧洲和日本的经济则是勉强增长或者停滞。同时,国际原油价格暴跌,如今是29美元一桶,而在一些地方比如加拿大,甚至是15美元一桶。

换句话说,中国之外的全球经济不断增长的不稳性,让全球经济对中国经济自身不断增长的不稳定性变得越来越敏感,反之亦然。中国和全球经济也消极地相互促进:中国让全球其他经济体变得不稳定,而这种不稳定又对中国产生了负面影响。

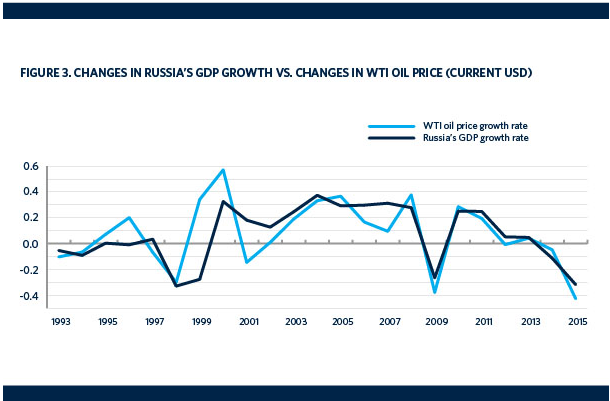

国际油价持续下跌,造成俄国GDP大幅下滑,甚至负增长

国际油价持续下跌,造成俄国GDP大幅下滑,甚至负增长

第四个不稳定性:公司债务和不良贷款

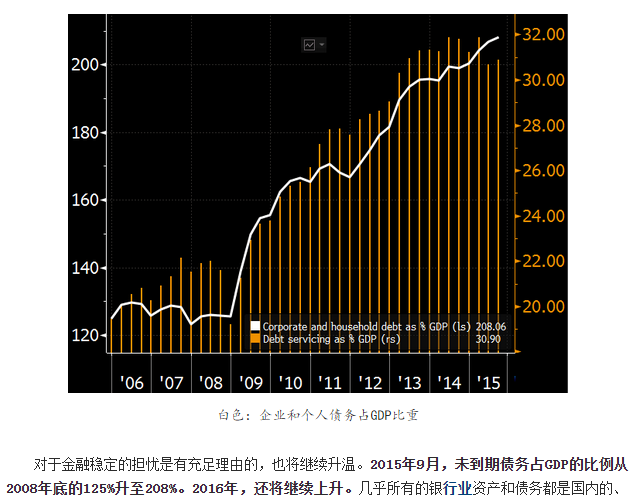

这一中国——全球的相互作用正在中国和国际债务的火药箱上进行。自2009年以来,全球总债务,已经增加了不少于50万亿美元,其中多数是企业负债。中国的总债务应该不少于50万亿美元的一半,从2007年的7.4万亿美元增长至如今的超过30万亿美元(原文未指出数据来源,不知是否准确。目前能查到的数据显示,截至去年6月底,中国企业和家庭的未偿还贷款占GDP的比例为207%,远远超过2008年的125%。因此,债务攀升的趋势的确是非常明显的。——译者注)。

随着股票市场和汇率的下跌,老工业企业进一步陷入麻烦筹集不到资金,而中国出口的收入也放缓了,这意味着中国企业(以及地方政府)偿还2007以来积累的巨额债务变得越来越困难。违约在所难免,而这又会反过来让中国的实体经济和金融都变得更不稳定。

简而言之,中国的破产潮正在临近,而这将会蔓延到其他经济体,造成严重的后果——首先是新兴经济体,然后不可避免地传染至发达经济体如美国、欧洲和日本。

中国政府和银行不得不帮助过度负债的私营部门。中国政府有3万亿美元的外汇储备,可以用来帮助私营部门。但是,政府目前已经用了差不多1万亿美元,来支撑股市和货币。帮助不断下滑的股票市场,制止货币的下滑和资本外逃,并且帮助违约的企业和地方政府,所有这些还需要多少钱呢?中国和全球经济到底怎么了?

下一次全球性重大金融危机很可能不能发生在美国或者欧洲和日本等发达经济体。这场危机很可能起源于新兴市场经济体,由中国的不稳定事件所导致。考虑到中国巨大的外汇储备,也许能够经受住这次危机。但是其他新兴经济体多数已经处于衰退中,将很难抵御住危机的打击。随着中国和新兴市场国家在2016到2017年进入更加深入的危机,美国、欧洲以及如本这些已经处于停滞的国家,也不会对危机免疫。

杰克·拉斯马斯(Jack Rasmus)是政治经济学博士,目前在美国的加利福利亚州的圣玛丽学院教授经济学和政治学,著有《奥巴马的经济:少数人的复苏(Obama’s Economy: Recovery for the Few)》等。刚出版了新书《全球经济中的系统脆弱性(Systemic Fragility in the Global Economy)》。读者可以从他的博客jackrasmus.com获取此书,也可以从亚马逊购买。

- 原文标题:China—Canary in the Global Economy Coalmine?

- 原文链接:https://zcomm.org/znetarticle/china-canary-in-the-global-economy-coalmine/

- 作者:杰克·拉斯马斯

- 翻译:太平洋的风